レーザーテックFY25/6-1Q決算結果は異様な雰囲気・・・

本日2024年10月31日、植田日銀総裁の会見が行われる中、多くの企業の決算短信もゾロゾロと出揃ってきました。

取り上げたい企業は数ある中で、異様な雰囲気だったレーザーテックを見ていきます。

概要

レーザーテック社について

レーザーテック社に関する詳しい説明は省きますが、半導体関連装置を手掛ける超大手企業です。EUVマスク関連検査装置で世界的に独占的な地位を有することで有名ですね。

直近の通期連結決算内容

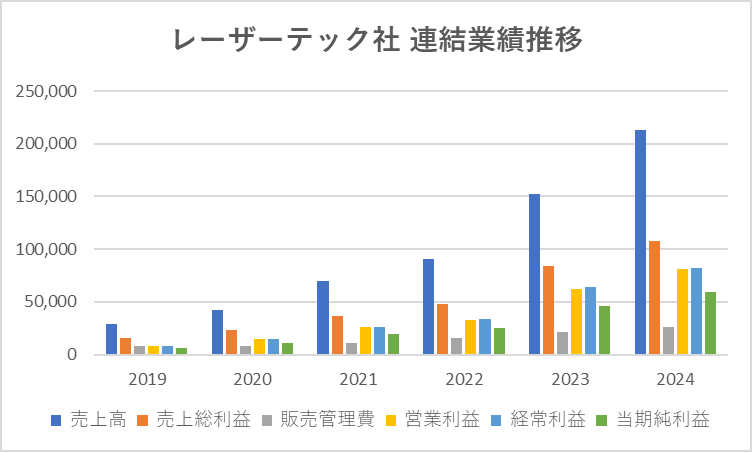

2024年6月期までの通期連結本決算は以下の通りでした。

※具体的な数値は後で出てきます。

雑なグラフで恐縮ですが、収益全般が右肩上がりであることが見て取れます。

2025年6月期第1四半期の決算内容

第1四半期の業績推移

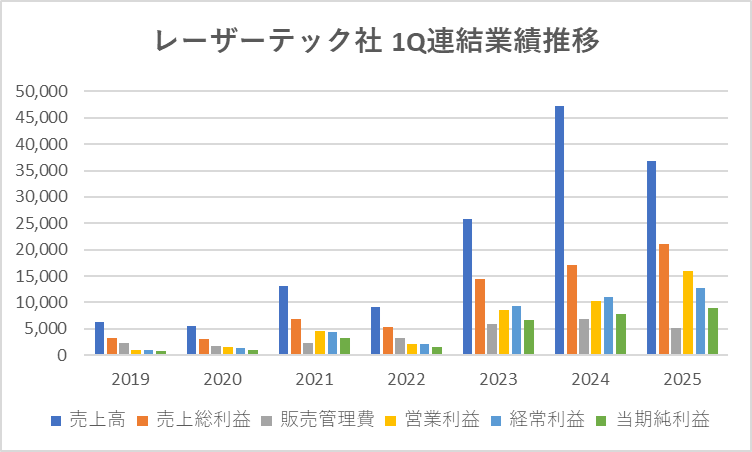

さて、今回発表された1Qの結果を、過去の1Q業績とともに見ていきましょう。

ハッキリと増収減益であることが読み取れます。

この結果について、当社は以下のように述べています。

(1)当四半期の経営成績の概況

当第1四半期連結累計期間における世界経済は、地政学リスクや金融引き締めによる景気減速が懸念されるなど、先行き不透明な状況が続きました。

このような状況下、当社グループの主要販売先である半導体業界においても、先端半導体の製造能力の増強に関わる投資計画の一部で見直しが行われています。特定の分野においては、生成AI向けHBM(広帯域メモリ)関連への投資は堅調に推移した一方で、EV(電気自動車)市場の減速などを背景にパワー半導体関連への投資には一服感が見られました。

当第1四半期連結累計期間の売上高につきましては367億37百万円(前年同期比22.3%減少)となりました。

品目別に見ますと、半導体関連装置が256億81百万円(前年同期比38.5%減少)、その他が10億95百万円(前年同期比606.6%増加)、サービスが99億60百万円(前年同期比85.6%増加)となりました。

連結損益につきましては、営業利益が159億22百万円(前年同期比54.9%増加)、経常利益が127億28百万円(前年同期比16.5%増加)、親会社株主に帰属する四半期純利益が89億30百万円(前年同期比16.0%増加)となりました。

減収要因が記載されていませんが、「パワー半導体関連への投資に一服感」があったことが要因だと遠回しに伝えているように読み取れます。

売上総利益率が異常に高くなっているように見えますが、数値で比較すると分かるように、2024年度の第1四半期が低すぎただけのようです。

| (百万円) | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | 2025 |

| 売上総利益率 | 53.20% | 56.40% | 52.00% | 58.60% | 56.20% | 36.10% | 57.40% |

業績詳細

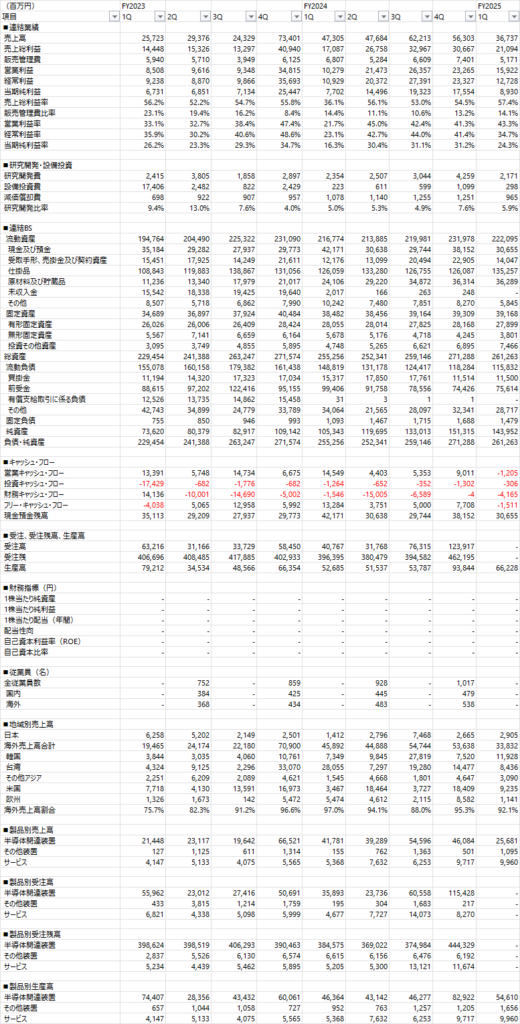

当社発表の「財務ハイライト」からの抜粋ですが、2023年度以降の四半期ごとの業績値をスクリーンショットしましたので、適宜ご確認ください。

受注高・受注残の消失

この表を見て「おや?」と思われた方も多いのではないでしょうか。

そうです、受注高と受注残が消えています。

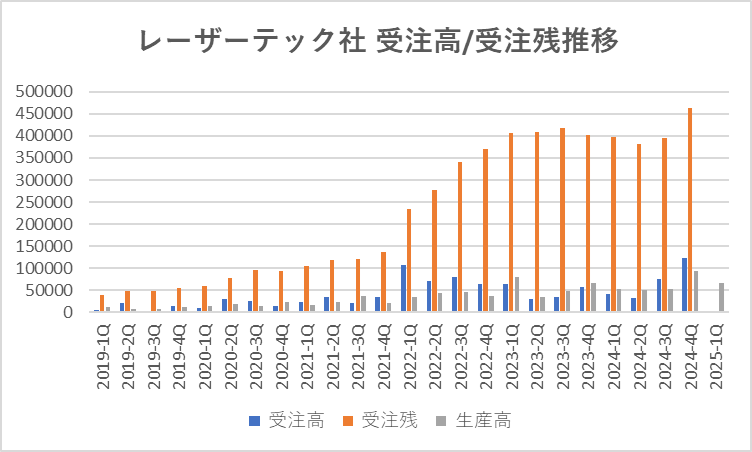

また雑なグラフで恐縮ですが、2019年度の第1四半期以降の受注高・受注残・生産高をグラフ化してみました。

前期(2024年6月期)に大幅な伸びを見せた直後に突如消失・・・となると、投資家の皆様は不安にならざるを得ないところでしょう。

これに対して当社は、「2025 年6月期 第1四半期決算 1on1 FAQ」資料で、1枚分のスライドを掲示した上で、別ページでも以下のようにコメントしています。

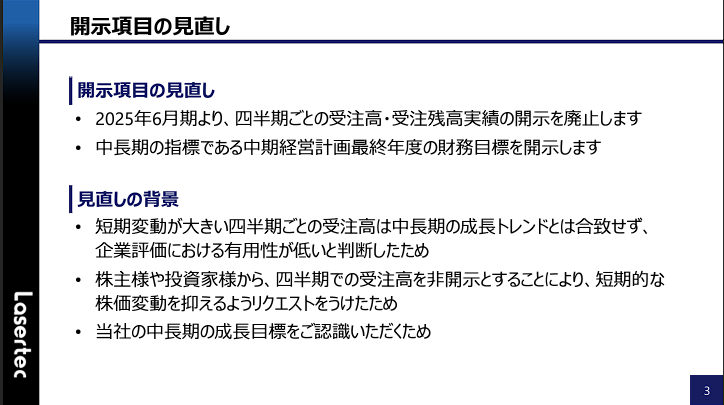

(2) 今期(2025年6月期)より、四半期毎の受注高・受注残高の実績の開示を廃止した背景は?

・短期変動が大きい四半期毎の受注高は中長期の成長トレンドとは合致せず、企業評価における有用性が低いと判断したため

・株主様や投資家様から、四半期での受注高を非開示とすることにより、短期的な株価変動を抑えるようリクエストをうけたため

・新経営体制として、今期からはより中長期目線での対話を重視する方針を定め、その一環として四半期毎の受注高の開示を廃止し、中計の財務目標を開示することとした

一言で表すなら「目先の受注で一喜一憂するんじゃない」ということなのでしょうが、製品別の推移も含めて、今後の展望を占う重要な指標だったため、不安は拭いきれません。

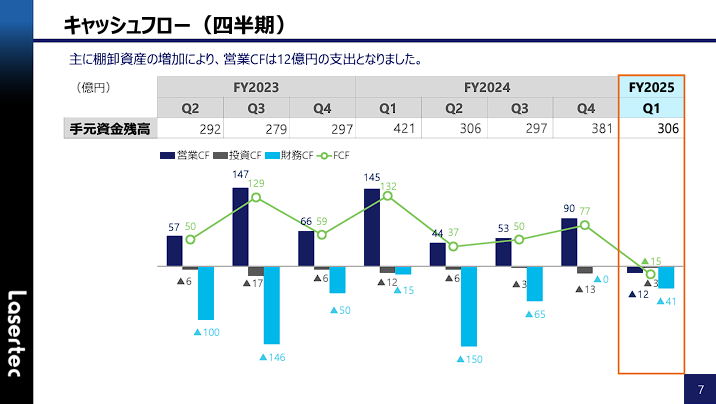

営業キャッシュフローが赤字に

営業キャッシュフローが2022年本決算から数えて9四半期ぶりにマイナスに転じました。

ちなみにフリーキャッシュフローも赤字になっており、こちらは2023年第1四半期から数えて8四半期ぶりです。

現預金は3ヶ月前の38十億円から30十億円と8十億円減少、受取手形・売掛金は23十億円から14十億円と9十億円減少しており、その大半が仕掛品に転じています。

キャッシュの水準は過去と比較して「おかしい」ということはないのですが、受注関連の非開示化があるだけに、やはり不安に思う方は多いでしょう。

| (百万円) | 2022-4Q | 2023-1Q | 2023-2Q | 2023-3Q | 2023-4Q | 2024-1Q | 2024-2Q | 2024-3Q | 2024-4Q | 2025-1Q |

| 現金預金残高 | 23,420 | 35,113 | 29,209 | 27,937 | 29,773 | 42,171 | 30,638 | 29,744 | 38,152 | 30,655 |

もし不安の拭えない方は、以下の記事をご覧ください。

「レーザーテックは顧客の検収をもって完成品」とするため、受注を受けるほど仕掛品は多くなって当然ということが理解できるかと思います。

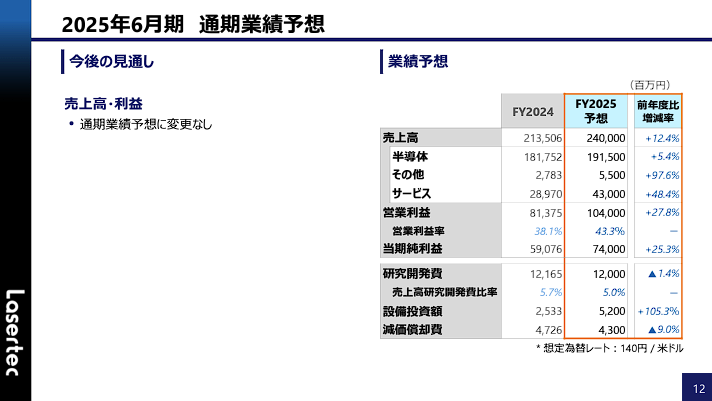

今後の見通し

当社の当期通期予想は、前回開示から据え置き、売上高:240十億円(+12.4%)、営業利益:104十億円(+27.8%)、当期純利益74十億円(+25.3%)となっています。

想定為替レートも1ドルあたり140円で据え置きです。

まとめ

短期借入金が突如100億円増えたことなど、気になる部分はありますが、事業的には概ね順調な内容だったように見受けられました。

ただ、スコーピオン・キャピタル社によるレポートなども未だ記憶に新しく、投資家心理としては受注高・受注残高の消失はかなりショッキングだったかと思われます。

多額の受注残を捌かなければいつまでも仕掛品をプールしておくことになりますので、早いところ積み上がりすぎた受注を解消してくれれば・・・というのは難しい話ですが、この調子ではモタモタしていると資金繰り悪化で黒字倒産にもなりかねませんので、なんとかしてほしいところです。

それにしても「四半期での受注高を非開示とすることにより、短期的な株価変動を抑えるようリクエスト」した株主・投資家の方々は、この措置によって良い影響が得られると考えておられたのでしょうか。どのような組み立てでリクエストしたのか、純粋に気になるところです。

まとまりのない文章になってしまいましたが、以上です。

【Reference】

ディスカッション

コメント一覧

まだ、コメントがありません